非农后美债收益率曲线倒挂,黄金未来数月或持续承压

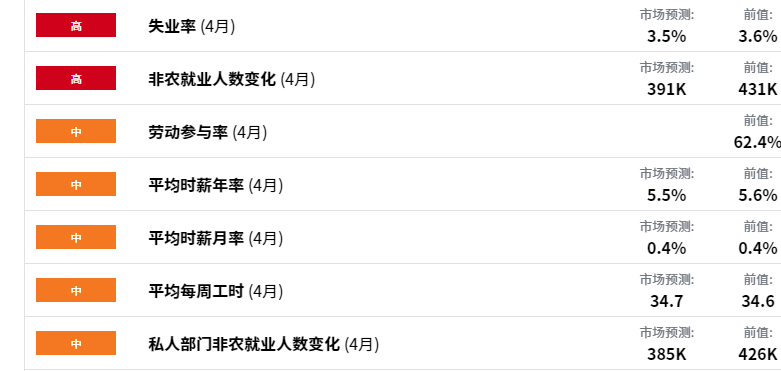

周五(4月1日)美国劳工部发布的数据显示,美国3月季调后非农就业人口增加43.1万人,小幅低于预期的增加49万人,创去年11月以来最小增幅,但前值由67.8万上修至75万;美国3月失业率降至3.6%,续刷2020年3月以来新低;美国3月平均每小时工资年率录得5.56%,高于预期的5.5%。

笔者认为,美国3月非农就业报告并未改变美联储5月加息50基点的预期,但加大了市场对该国通货膨胀的担忧。随后,2年期与10年期美债收益率曲线再次倒挂,这是一个很不好的信号!

根据旧金山联储在2018年发布的一份报告,自1955年以来,2年期和10年期美债收益率曲线在每次衰退之前都会出现倒挂,而在倒挂出现的半年至两年之后,经济进入衰退周期。近70年以来,美债收益率只发出过一次错误的倒挂信号。

另有研究指出,虽然并非每个美联储加息周期都会引发衰退,但所有导致收益率曲线倒挂的加息都将在1到3年内触发经济衰退。

为了对抗高烧不退的通货膨胀,美联储不得不更进取地加息。然而,激进的加息行为则损害了投资者对经济前景的信心,很可能是导致这次收益率曲线倒挂的主要原因。这或导致了黄金未来将出现先抑后扬的走势:在本轮美联储加息周期中(可能持续数月至两年或更久),黄金很可能整体承压;而随着美联储即将结束加息周期且经济增长开始放缓的时候,金价将进入上行轨道。

但俄乌冲突明显地干扰了金价的运行轨迹。

2月24日,俄乌冲突爆发,之后金价一度飙涨至2071,距历史高点仅一步之遥。这一定程度上打乱了黄金在美联储进入加息周期前后的下跌节奏。不过,随着市场对俄乌局势的担忧情绪逐步缓解,加之美联储官员不断释放鹰派的言论,黄金在3月8日后整体承压并一度跌破1900关口。

根据过去40年以来的规律,黄金无一例外地在战争爆发30天后显著承压,这反映了金价”买预期、卖事实“的走势。但这次情况有些不同:之前多数是北约或美国与实力较弱的国家发生战争,实力悬殊,结果毫无悬念;俄乌冲突并不是简单的两国交战,而是俄罗斯与西方国家的全方位博弈。因此,笔者认为黄金在战争爆发后的冲高回落周期可能会相对漫长一些。

总体而言,除非俄乌冲突最终演变为俄罗斯与北约的战争,抑或爆发核战,否则黄金(未来数月)或将无法避免逐步下行的命运。

黄金技术分析:中期持续走低的概率高!

黄金的周线图显示,价格于3月7日当周最高上探2071(D点)后急剧回落,不但与刷新历史高点擦肩而过,反而出现了几组强烈的看跌信号:

(1)受阻于历史高点

(2)K线录得看跌结构

(3)KDJ指标顶背离

(4)形成看跌蝴蝶模式

周线图出现了上述4组看跌信号的共振后,意味着价格将大概率面临巨大的下行风险。目前价格暂受1890水平支持,避免了进一步扩大跌幅。更重要支撑在1875附近,一旦跌破,则跌势恐继续加剧,不排除进一步跌向1830、1760甚至1720等水平。不过,若价格重返1990之上,可能会扭转3月8日以来的跌势。

在线咨询

在线咨询 加入QQ群

加入QQ群